અસેસમેન્ટ વર્ષ ૨૦૨૦-’૨૧ સુધી સ્થાનિક કંપનીમાંથી મળતા ડિવિડન્ડની આવક પર શૅરધારકે કરવેરો ચૂકવવો પડતો નહોતો

પ્રતિકાત્મક તસવીર (સૌજન્ય : આઈ-સ્ટૉક)

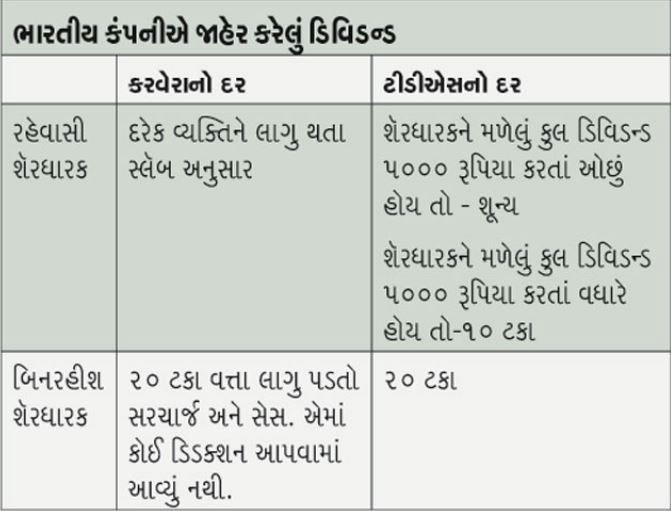

ઇક્વિટીમાં રોકાણ કરવા માટેનું એક પરિબળ એમાં મળતું ડિવિડન્ડ પણ હોય છે. ઘણી કંપનીઓના ડિવિડન્ડની સારી આવકને લીધે ઇક્વિટી રોકાણ વધુ ફાયદાકારક બને છે. આ ડિવિડન્ડ એક આવક હોવાને લીધે એને પણ આવકવેરો લાગુ પડે છે. અસેસમેન્ટ વર્ષ ૨૦૨૦-’૨૧ સુધી સ્થાનિક કંપનીમાંથી મળતા ડિવિડન્ડની આવક પર શૅરધારકે કરવેરો ચૂકવવો પડતો નહોતો, કારણ કે એને આવકવેરા ધારાની કલમ ૧૦(૩૪) હેઠળ કરમુક્તિ આપવામાં આવી હતી. જોકે એ વખતે સ્થાનિક કંપનીએ ડિવિડન્ડ ડિસ્ટ્રિબ્યુશન ટૅક્સ (ડીડીટી) ચૂકવવો પડતો હતો. કલમ ૧૧૫-ઓ હેઠળ ડીડીટી ચૂકવવાનો રહેતો હતો. ફાઇનૅન્સ ઍક્ટ ૨૦૨૦ને પગલે ડીડીટી નાબૂદ કરી દેવાયો છે અને સરકારે ફરીથી શૅરધારકોના હાથમાં આવતા ડિવિડન્ડને શૅરધારકો માટે કરપાત્ર બનાવ્યું છે. આમ, ૧ એપ્રિલ ૨૦૨૦ના રોજ કે ત્યાર પછી જે ડિવિડન્ડ ચૂકવવામાં આવ્યું છે અથવા આવવાનું છે એના પર શૅરધારકોએ કરવેરો ચૂકવવો પડે છે. સ્થાનિક કંપનીઓએ ડિવિડન્ડમાંથી ટીડીએસ કાપવાનો રહે છે.

અહીં જણાવવું રહ્યું કે ડિવિડન્ડ પરનો કરવેરો અને એને લાગુ પડતો કરવેરાનો દર એ બાબત શૅરધારકોનો રહેવાસી દરજ્જો, આવકનું શિર્ષક વગેરે બાબતો પર નિર્ભર રહે છે.

ADVERTISEMENT

જો શૅરધારક બિનરહીશ ભારતીય હોય તો તેમને મળતી ડિવિડન્ડની આવકને ડબલ ટૅક્સેશન અવૉઇડન્સ ઍગ્રીમેન્ટની અને મલ્ટિ-લેટરલ ઇન્સ્ટ્રુમેન્ટ્સને લગતી જોગવાઈઓ લાગુ થાય છે.

બિનરહીશ શૅરધારકો સંબંધે કહીએ તો ભારતે અનેક દેશો સાથે જે ડબલ ટૅક્સેશન અવૉઇડન્સ ઍગ્રીમેન્ટ કર્યાં છે એમાંથી મોટા ભાગના દેશો સાથેનાં ઍગ્રીમેન્ટ મુજબ શૅરધારકના હાથમાં ડિવિડન્ડ આવે ત્યારે એ કરપાત્ર બને છે. કુલ ડિવિડન્ડના પાંચથી પંદર ટકા સુધીનો કરવેરાનો દર તેમને લાગુ પડે છે.

ડિવિડન્ડની આવક સામાન્ય રીતે જે દેશમાં ડિવિડન્ડ ચૂકવાયું હોય એમાં તથા એસેસીના રહેઠાણના દેશમાં એ બન્ને જગ્યાએ કરપાત્ર બને છે. ઉપરાંત, એસેસીએ ડિવિડન્ડની આવક ચૂકવનારા દેશમાં જો કરવેરો ચૂકવ્યો હોય તો રહેઠાણના દેશમાં કરવેરાની ક્રેડિટ મળે છે. આમ, ભારતમાં આવકવેરાની ધારા અને સંબંધિત ડબલ ટૅક્સેશન અવૉઇડન્સ ઍગ્રીમેન્ટ એ બન્નેમાંથી જે વધારે લાભદાયક હશે એના આધારે ડિવિડન્ડની આવક કરપાત્ર બનશે. કરવેરાના ઍગ્રીમેન્ટના લાભ મેળવવા માટે બિનરહીશ શૅરધારકે ભરતીય કંપનીને આ દસ્તાવેજો સુપરત કરવાના રહે છેઃ

ટૅક્સ રેસિડન્સી સર્ટિફિકેટ (શૅરધારક જે દેશના રહેવાસી હોય એની મહેસૂલ કે કરવેરા ખાતાની ઑથોરિટી પાસેથી મેળવવાનું હોય છે) આવકવેરા ધારો, ૧૯૬૧ હેઠળ નિર્ધારિત ફૉર્મેટમાં ‘ફૉર્મ ૧૦એફ’ પૅન કાર્ડની ઍટેસ્ટેડ કૉપી પોતે ભારતમાં પીઈ (પર્મનન્ટ એસ્ટાબ્લિશમેન્ટ) નથી અને બેનિફિશ્યલ ઓનરશિપ ધરાવે છે એવું સેલ્ફ ડિક્લેરેશન

સવાલ તમારા…

હું બિનરહીશ ભારતીય છું. મારી વર્ષની ડિવિડન્ડની કુલ આવક ૫૦,૦૦૦ રૂપિયા છે. મારું ટીડીએસ ૧૦,૪૦૦ રૂપિયા કપાયું છે. મારી વર્ષની કુલ આવક ૨.૫ લાખ રૂપિયાની નીચે છે, તો શું હું મારું આવકવેરાનું રિટર્ન ભરીને ટીડીએસનું રીફન્ડ પ્રાપ્ત કરી શકું છું?

ડિવિડન્ડની આવક વિશેષ દરે કરપાત્ર બને છે. બિનરહીશ લોકોને આ આવક સંબંધે ૨.૫ લાખ રૂપિયાની કરમુક્તિની મર્યાદા લાગુ થતી નથી. આથી તમે ટીડીએસનું રીફન્ડ લઈ નહીં શકો. જો ભારતે તમારા રહેઠાણના દેશ સાથે ડીટીએસ અથવા મલ્ટિ-લેટરલ ઇન્સ્ટ્રુમેન્ટ કર્યું હશે અને ડિવિડન્ડ પર ઓછા દરે કરવેરો લેવામાં આવતો હશે તો તમે તમારા વિદેશના આવકવેરા રિટર્નમાં આવક જાહેર કરીને આ ટીડીએસની ક્રેડિટ તમારા વિદેશના રિટર્નમાં લઈ શકશો અને એનો લાભ તમને મળી શકશે. હવે પછી મળનારા ડિવિડન્ડ સંબંધે તમે ટૅક્સ રેસિડન્સી સર્ટિફિકેટ, ફૉર્મ ૧૦એફ વગેરે ભારતીય કંપનીને સુપરત કરી શકો છો, જેથી તેઓ ડીટીએસ અથવા મલ્ટિ-લેટરલ ઇન્સ્ટ્રુમેન્ટ અનુસાર લાગુ થતા દરે ટીડીએસ કાપશે.

હું લોન પર ઇલેક્ટ્રિક કાર લેવા માગું છું. મને એમાં કરવેરાના કયા લાભ મળશે?

લોન પર ઇલેક્ટ્રિક વાહન લેનારાઓને એ લોન પર ચૂકવાતા વ્યાજ પર કલમ ૮૦ઈઈબી હેઠળ દોઢ લાખ રૂપિયા સુધીનું ડિડક્શન મળે છે. લોન બૅન્ક પાસેથી અથવા નિર્ધારિત નૉન-બૅન્કિંગ ફાઇનૅન્સ કંપની પાસેથી લેવાયેલી હોવી જોઈએ. એ મંજૂર થયાની તારીખ ૧ એપ્રિલ ૨૦૧૯ અને ૩૧ માર્ચ ૨૦૨૩ વચ્ચેની હોવી જોઈએ.